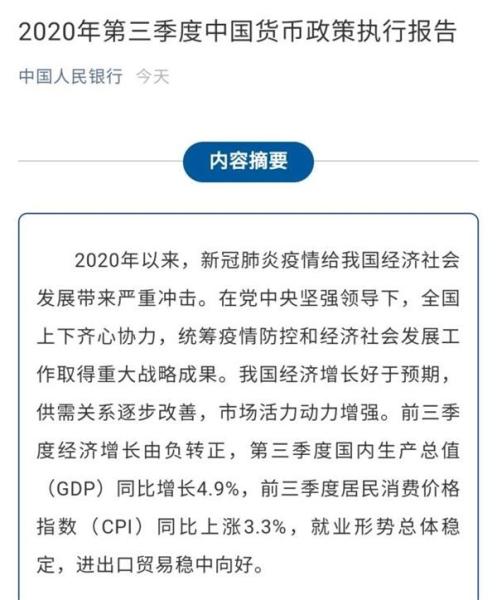

中國人民銀行11月26日發布2020年第三季度中國貨幣政策執行報告。

來源:中國人民銀行

此次報告傳遞了哪些政策信號?

完善貨幣供應調控機制

科學把握貨幣政策操作的力度、節奏和重點

堅持市場化、法治化原則,完善債券違約風險防范和處置機制

實施好房地產金融審慎管理制度

不存在長期通脹或通縮的基礎

深化利率、匯率市場化改革,提高金融資源配置效率

重點一:不讓市場缺錢也不讓市場的錢溢出來

近期市場對政策收緊和利率上行產生了一定程度的擔懮。

此次報告明確,下一階段,穩健的貨幣政策更加靈活適度、精准導向,更好適應經濟高質量發展的需要,更加注重金融服務實體經濟的質量和效益。完善貨幣供應調控機制,根據宏觀形勢和市場需要,科學把握貨幣政策操作的力度、節奏和重點,既保持流動性合理充裕,不讓市場缺錢,又堅決不搞“大水漫灌”,不讓市場的錢溢出來。

報告強調,完善貨幣供應調控機制,綜合運用中期借貸便利、公開市場操作、再貸款再貼現等多種貨幣政策工具保持流動性合理充裕,把好貨幣供應總閘門,保持廣義貨幣供應量和社會融資規模增速與反映潛在產出的名義國內生產總值增速基本匹配,支持經濟向潛在產出回歸。

重點二:完善債券違約風險防范和處置機制

報告指出,積極完善債券市場管理制度建設,促進公司信用類債券信息披露標准統一。堅持市場化、法治化原則,完善債券違約風險防范和處置機制。加強金融市場基礎設施統籌監管,實現債券市場基礎設施互聯互通落地,持續推進托管行和交易報告庫建設,確保金融市場整體安全穩定和高效運行。積極穩妥推動債券市場對外開放,整合入市渠道、優化入市流程,為境外投資者提供更加友好、便利的投資環境。

此前證監會也明確指出,下一步,證監會將依法做好監管工作,牢牢守住不發生系統性風險的底線,深化改革、健全制度、落實責任、嚴格監管,促進債券市場平穩健康發展。

重點三:實施好房地產金融審慎管理制度

“房住不炒”仍將是未來房地產調控政策的主基調。

報告指出,牢牢堅持“房子是用來住的、不是用來炒的”定位,堅持不將房地產作為短期刺激經濟的手段,堅持穩地價、穩房價、穩預期,保持房地產金融政策的連續性、一致性、穩定性,實施好房地產金融審慎管理制度。

從數據上看,今年三季度,全國房價總體穩定,商品房銷售和房地產開發投資逐步恢復。房地產貸款增速保持回落。9月末,全國主要金融機構(含外資)房地產貸款餘額48.8萬億元,同比增長12.8%,增速較6月末回落0.3個百分點。

重點四:不存在長期通脹或通縮的基礎

報告表示,物價漲幅總體延續下行走勢,不存在長期通脹或通縮的基礎。

今年7、8月份,受部分省份汛情影響,肉菜類價格一度有所回昇,各部門多舉措保供穩價,貨幣政策堅持穩健,近期已趨於回落。9月CPI漲幅已回落至2%以下,初步估計全年CPI漲幅均值將處於合理區間。工業生產持續復蘇向好,內外需逐步回暖,PPI在第三季度各月均實現環比正增長,同比降幅總體呈收窄態勢。不過,未來全球疫情演進及防控措施對供給端的衝擊還有不確定性,基數效應、春節錯位等因素可能對CPI形成一定擾動,仍需對短期物價走勢保持密切關注。

報告認為,中長期看,我國經濟運行總體平穩,總供求基本平衡,供給側結構性改革深入推進,市場機制作用得到更好發揮,貨幣政策保持穩健,貨幣條件合理適度,不存在長期通脹或通縮的基礎。

重點五:加快健全金融風險處置責任體系

2020年是打好防范化解金融風險攻堅戰收官之年。報告明確,健全金融風險預防、預警、處置、問責制度體系。

報告指出,維護金融安全,打好防范化解重大金融風險攻堅戰,堅決守住不發生系統性金融風險的底線。健全金融風險預防預警體系,對銀行體系開展全覆蓋的壓力測試,支持銀行特別是中小銀行多渠道補充資本和完善治理,加大不良貸款損失准備計提力度及核銷處置力度,增強金融機構的穩健性和可持續經營能力。

大力發展監管科技,提高監管的專業性、有效性和嚴肅性。穩妥推進各項風險化解任務,堅決不讓局部風險發展成系統性風險、區域性風險演化為全國性風險。加快健全金融風險處置責任體系,壓實股東、各類債權人、地方政府和金融監管部門責任。

重點六:深化利率、匯率市場化改革

報告強調,深化利率、匯率市場化改革,提高金融資源配置效率。

在利率方面,健全市場化利率形成和傳導機制,持續深化LPR改革,鞏固市場化LPR報價機制,督促金融機構更好地將LPR嵌入貸款FTP中,增強貸款內外部定價與LPR的聯動性,用改革的辦法促進融資成本進一步下行,提高貨幣政策傳導效率。發揮好市場利率定價自律機制作用,規范存款利率定價行為,強化對各類貸款主體貸款年化利率明示的自律,維護公平定價秩序和市場公平競爭,切實保護金融消費者權益。

在匯率方面,穩步深化人民幣匯率市場化改革,完善以市場供求為基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度,保持人民幣匯率彈性,發揮匯率調節宏觀經濟和國際收支自動穩定器作用。穩定市場預期,保持人民幣匯率在合理均衡水平上的基本穩定。加快發展外匯市場,引導企業樹立“財務中性”理念,通過外匯衍生品管理匯率風險,引導金融機構堅持“風險中性”理念,為基於實需原則的進出口企業提供匯率風險管理服務。穩步推進人民幣資本項目可兌換,完善人民幣跨境使用的政策框架和基礎設施,提高人民幣在跨境貿易和投資使用中的便利化程度。

重點七:切實緩解小微企業還本付息壓力

央行於今年6月1日創設了“普惠小微企業貸款延期支持工具”和“普惠小微企業信用貸款支持計劃”兩項直達實體經濟的貨幣政策工具,進一步完善結構性貨幣政策工具體系。

從效果上看,報告指出,截至今年9月末,全國銀行業金融機構已累計對189萬家市場主體的貸款本金和91萬家市場主體的貸款利息實施了延期,共涉及4.7萬億元到期貸款本息。

今年3-9月,全國銀行業金融機構累計發放普惠小微信用貸款2.3萬億元,比上年同期多發放7961億元。

報告表示,下一步,人民銀行將繼續按步驟實施好上述兩項直達實體經濟的貨幣政策工具,切實緩解小微企業還本付息壓力,提高信用貸款比重,增強對穩企業、保就業的金融支持力度。